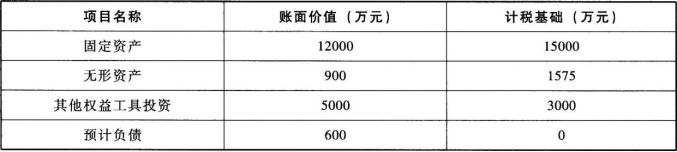

上表中,无形资产的账面价值是当年末新增的符合资本化条件的开发支出形成的,按照税法规定企业自行研发形成无形资产的,按形成无形资产成本的175%作为计税基础。假定在确定无形资产账面价值及计税基础时均不考虑当年度摊销因素。预计负债是根据企业未决诉讼事项所确认。

2020年度,甲公司实现净利润8000万元,发生广告费用1500万元,按照税法规定准予从当年应纳税所得额中扣除的金额为1000万元,其余可结转以后年度扣除。甲公司适用的所得税税率为25%,在有关可抵扣暂时性差异转回期间内,甲公司能够产生足够的应纳税所得额用以抵扣可抵扣暂时性差异的所得税影响,除所得税外,不考虑其他因素。

要求:

(1)对上述事项或项目产生的暂时性差异,分别说明是否应确认相关递延所得税负债或递延所得税资产,并说明理由。

(2)说明哪些暂时性差异产生的所得税影响应直接计入所有者权益。

(3)计算甲公司2020年应确认的递延所得税费用。